Immobilieneigentümer in der Zinsfalle

Die potenziellen Auswirkungen der Niedrigzinsphase

von Mathias Pölitz | im Mai 2023

Ausgangssituation

Eine außerordentliche Mehrzahl von Immobilienmarktteilnehmern dachte sich während der Niedrigzinsphase in der einmaligen Gelegenheit Immobilieneigentum anzuschaffen. Sei es als Kapitalanlage zur Altersvorsorge oder das Eigenheim für die Familie.

Zielsetzung

Der vorliegende Beitrag soll sich mit dem sogenannten Zinsänderungsrisiko und den damit verbundenen möglichen finanziellen Risiken befassen.

Immobilienmarkt

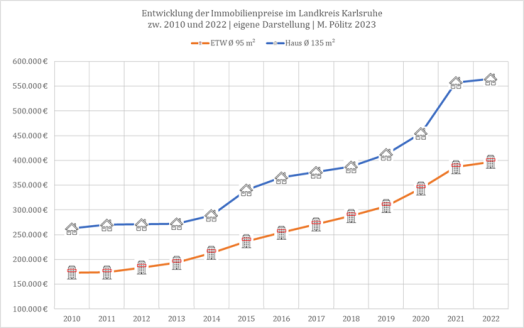

Als Basismarkt für die Berechnungen wird exemplarisch das Immobilienpreisniveau des Landkreis Karlsruhe in Baden-Württemberg herangezogen. Darüber hinaus wurde die Zinsstatistik der Bundesbank ausgewertet. Demnach wird ein Blick auf den damals gehandelten Immobilienmarkt geworfen, der sich jetzt als nicht marktaktiver Immobilienbestand versteht.

Als Beispielobjekte werden zwei Objektkategorien herangezogen:

- eine Eigentumswohnung mit etwa 95 m² Wohnfläche.

- ein Einfamilienwohnhaus mit etwa 135 m² Wohnfläche

Betrachtungszeitraum

Es werden die Jahre von 2010 bis 2022, d.h. 13 Jahre, untersucht. Darüber hinaus erfolgt eine Vorausrechnung bis zum Jahr 2032.

Immobilienpreisentwicklung

Das durchschnittliche Preisniveau von Wohnungseigentum hat sich im exemplarischen Immobilienteilmarkt, während dem Betrachtungszeitraum von 13 Jahren insgesamt um 129% entwickelt, was gerundet etwa 9,9 % pro Jahr entspricht. Eigenheime haben sich in der betrachteten Marktphase zwischen 2010 und 2022 um 115% entwickelt, was gerundet etwa 9,6% pro Jahr entspricht.

Abb. Immobilienpreisentwicklung Landkreis Karlsruhe

Quelle & Darstellung Mathias Pölitz

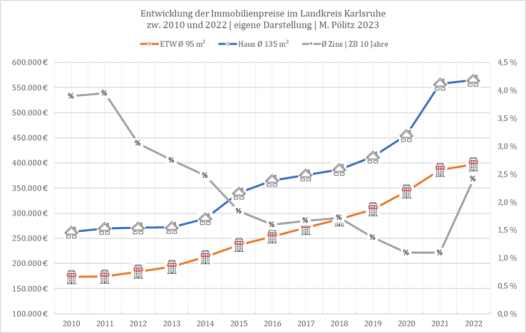

Zinsentwicklung

Das Zinsniveau für die Bereitstellung von Fremdkapital für den Immobilienerwerb bei einer Zinsbindung von 10 Jahren ist im Betrachtungszeitraum von 2010 bis 2021 (nicht 2022) um 72% gefallen. Wird das Jahr 2022 in die Betrachtung mit einbezogen, so ist das durchschnittliche Zinsniveau immer noch gefallen aber eben „nur“ um 38%.

Abb. Immobilienpreis- und Zinsentwicklung zw. 2010 und 2022

Quelle & Darstellung Mathias Pölitz

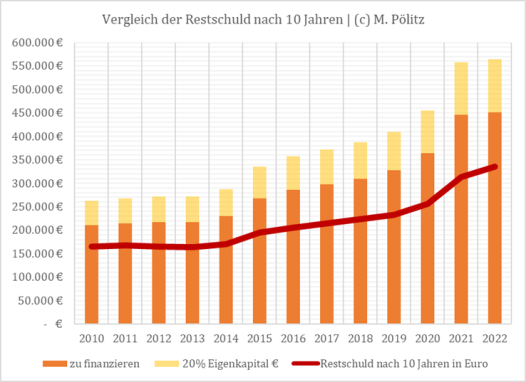

Finanzierungsstrukturen

Immobilien sind aufgrund des Investitionsvolumens Fremdkapitalabhängig, d.h. der Kaufpreis inkl. Erwerbsnebenkosten wird zum Teil aus Eigenmitteln und zum größeren Teil aus Fremdkapital beglichen. In den folgenden Berechnungen werden vom Bruttokaufpreis, d.h. Immobilienpreis inkl. Erwerbsnebenkosten 20% Eigenkapital und 80% Fremdkapitalanteil berücksichtigt.

Darüber hinaus wird ein Annuitätendarlehen mit einer Gesamtlaufzeit bis Volltilgung von 30 Jahren angenommen. Die Annuität versteht sich als monatlicher Zahlbetrag, welcher sich aus einem Zinsanteil und einem Tilgungsanteil zusammensetzt. Die monatlichen Betriebskosten bleiben unberücksichtigt.

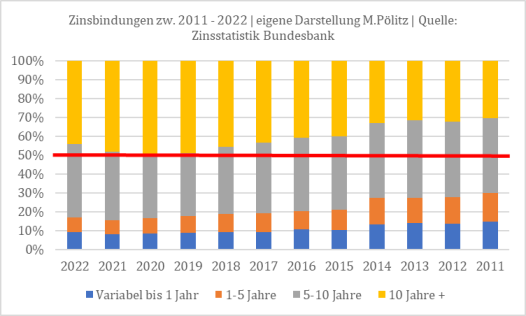

Zinsbindung

In der deutschen Finanzierungslandschaft ist es üblich die Zinsen über einen längeren Zeitraum festzuschreiben. Dieser Zeitraum wird Zinsbindungsfrist genannt. Am Ende dieser Zinsbindung erfolgt eine Prolongation, d.h. nach bspw. 10 Jahren wird das Zinsniveau entsprechend den dann vorherrschenden Marktbedingungen neu vereinbart.

Nach den Daten der Bundesbank liegt der durchschnittliche Anteil der Zinsbindungen bis 10 Jahren zwischen 2011 bis 2022 bei 59%. Während der Niedrigstzinsphase zwischen 2019 und 2021 hat der Anteil an Zinsbindungen über 10 Jahren etwas zugenommen, d.h. von 41% auf 50%.

Abb. relative Anteile der Zinsbindungen an ausgereichten Wohnbaukrediten

Quelle: Deutsche Bundesbank Zinsstatistik | Darstellung: Mathias Pölitz

Zwischenfazit 1: Etwa 50% der Marktteilnehmer, die einen Immobilienkauf zwischen 2011 und 2022 getätigt haben, sind vom Zinsänderungsrisiko nach 10 Jahren betroffen.

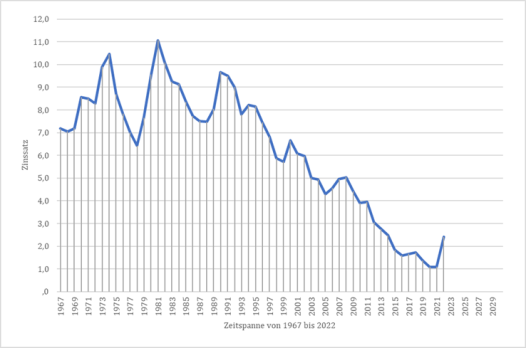

Zinsvergangenheit

Zwischen den Jahren 1967 bis 1997 (30 Jahre) lag das Zinsniveau bis auf einen kurzen Zeitraum zwischen 1977 und 1979 über 7,0%. Seit dem letzten Hoch im Jahr 1990 mit knapp 9,5% war das Zinsniveau stetig gefallen, und zwar bis zum 2021 mit dem historischen Tiefststand von knapp 1,0%. Bemüht man sich um eine Mittelwertbildung über verschiedene Zeiträume zur Darstellung eines mittleren Zinsniveaus so ergibt sich folgendes Bild:

- Zwischen 1967 und 2022 = Ø 6,28%

- Zwischen 1990 und 2022 = Ø 4,82%

- Zwischen 2000 und 2022 = Ø 3,51%

- Zwischen 2010 und 2022 = Ø 2,22%

Abb. Darstellung des langfristigen Zinsniveaus

Zinssatz für besicherte Wohnbaukredite mit ZB 5-10 Jahren bezogen Jahresdurchschnitte

Quelle: Deutsche Bundesbank Zinsstatistik | Darstellung: Mathias Pölitz

Die wesentlichen Merkmale der langfristigen Zinsreihe sind:

- Höchster Zins im Jahr 1981 i.H.v. 11,06%

- Niedrigster Zins in den Jahren 2021 und 2022 i.H.v. jeweils 1,09%

- Mittleres Zinsniveau über insgesamt 56 Jahre 6,28%

Kurzfristig gleicht ein „Zinssprung“ von 1,0% auf 4,0% (d.h. +300%) mehr oder weniger einem dramatischen Anstieg. Weitet man den Betrachtungszeitraum jedoch aus, desto mehr gleicht es einer Rückkehr zur „Zinsnormalität“.

Klar ist auch, dass bei einem – bis auf kleinere Spitzen – seit 1990 ein stets fallendes Finanzierungszinsniveau gegeben war und das Zinsänderungsrisiko bei Ablauf der Zinsfestschreibung nie ein wirkliches Problem darstellte, da die Eigentümer i.d.R. auf ein günstigeres Zinsniveau zurückgreifen konnten. Aufgrund dessen wurde das Zinsänderungsrisiko als kein wirkliches Risiko empfunden.

Aus der Statistik lässt sich ablesen, dass die gescheiterte Immobilienfinanzierung als Hauptgrund für die Überschuldung eines privaten Haushaltes zwischen 2011 und 2022 deutlich stets abgenommen hat.

Abb. relativer Anteil der gescheiterten Immobilienfinanzierung als Hauptgrund der Überschuldung

Quelle: Statistisches Bundesamt; Fachserie 15 Reihe 5: Statistik zur Überschuldung privater Personen; verschiedene Jahrgänge

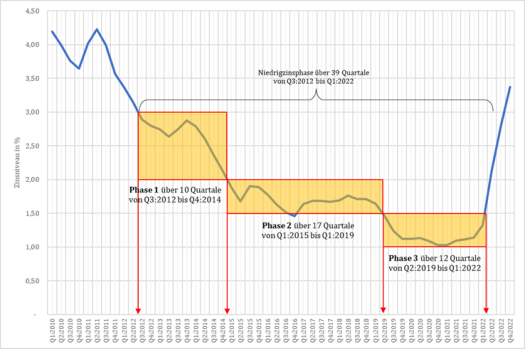

Zinsphasen

Für die vorliegende Berechnung soll zwischen Zinsphasen unterschieden werden. Die einzelnen Phasen sind hier wie folgt benannt:

- Hochzinsphase, d.h. Zinsniveau über 5,0%

- Normalzinsphase, d.h. Zinsniveau zwischen 3,0% und 5,0%

- Niedrigzinsphase, d.h. Ø Zinsniveau unter 3,0%

Die Niedrigzinsphase wird zusätzlich in drei Unterphasen unterteilt:

- Phase 1 mit einem Zinssatz zwischen 2,0% und 3,0%

- Phase 2 mit einem Zinssatz zwischen 1,5% und 2,0%

- Phase 3 (sog. Niedrigstzinsphase) zwischen 1,0% und 1,5%

Abb. Darstellung der Zinsphasen während der Niedrigzinsphase

Zinssatz für besicherte Wohnbaukredite mit ZB 5-10 Jahren bezogen auf Quartale

Quelle: Deutsche Bundesbank Zinsstatistik | Darstellung: Mathias Pölitz

Zwischenfazit 2: Die Niedrigzinsphase hat den Immobilienmarkt über insgesamt 39 Quartale bzw. knapp 10 Jahre (!) begleitet.

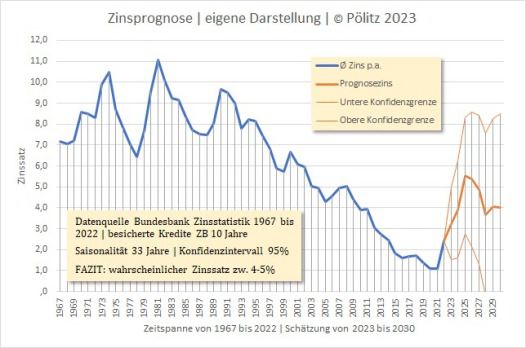

Zinserwartung

Niemand kann in die Zukunft schauen, dennoch soll eine Zinsschätzung für die Zukunft abgegeben werden. Unter Berücksichtigung des langfristigen Zinsniveaus für besicherte Wohnbaukredite in Deutschland ergibt sich nachstehende langfristige Zinsreihe.

Demnach ergäbe sich eine mögliche Zinsniveauspanne von etwa 4,0 % bis 5,0 % bis zum Jahr 2030. Für die folgenden Berechnungen wird demnach ein mittleres Zinssatzniveau von 4,5% unterstellt.

Um dem Schätzungsrisiko Rechnung zu tragen, wird die gleiche Berechnung auch für die Prolongationszinssätze i.H.v. 3,5% und 5,5% durchgeführt.

Abb. Darstellung des langfristen Zinsniveaus mit Zinsschätzung

Zinssatz für besicherte Wohnbaukredite mit ZB 5-10 Jahren bezogen Jahresdurchschnitte

Einfache statistische Zinsschätzung mit Saisonalität und Konfidenzintervall 95%

Quelle: Deutsche Bundesbank Zinsstatistik | Darstellung: Mathias Pölitz

Hinweis: Obige Zinsschätzung erhebt keinen Anspruch auf endgültige Genauigkeit.

Die Gewinner

Die wirklichen Gewinner der Niedrigzinsphase sind nicht diejenigen, die sich aufgrund des niedrigen Zinsniveaus eine Immobilie zu Höchstpreisen gekauft haben, sondern diejenigen, die im Zeitraum zw. 2010 und 2011 zu vergleichsweise günstigen Preisen Immobilieneigentum erworben haben und ihre Finanzierung zw. 2020 und 2021 prolongiert haben.

Der Zinsvorteil und der damalige um etwa 50% geringere Immobilienpreis bewirken, dass sich beispielsweise die monatliche Annuität um etwa ¼ reduziert oder sich die Gesamtlaufzeit bis zur Volltilgung deutlich verkürzt. In der Praxis wurde zudem beobachtet, dass die freigewordene Liquidität auch für Modernisierungsmaßnahmen genutzt wurde.

Konkretes Zahlenbeispiel:

- Erwerb eines 135 m² großen Eigenheims im Jahr 2011 für 246.915 €

- Erwerbsnebenkosten i.H.v. 8,57 % (Anm. Grunderwerbssteuer lag noch bis November 2011 bei 3,5%)

- Ø Zinsniveau für Wohnbaukredit mit 5-10 Jahren ZB lag im Jahr 2011 bei 3,95%

- Finanzierung zu 80% Fremdkapital und 20% Eigenkapital

- Gesamtlaufzeit bis Volltilgung 30 Jahre

- Zinsbindung 10 Jahre

- Annuität 1.027,26 €/mtl.

- Restschuld nach 10 Jahren 78,46% bzw. 168.273 €

- Ø Zinsniveau im Jahr 2021 lag bei 1,09%

- Zu finanzierende Restschuld 168.273 €

- Annuität bei Prolongation 784,14 € bzw. 23,67% weniger als anfänglich

Zwischenfazit 3: Die Gewinner der Niedrigzinsphase sind diejenigen, die im Zeitraum zw. 2010 und 2011 Immobilieneigentum erworben haben und ihre Finanzierung während der Niedrigzinsphase zw. 2020 und 2021 prolongieren konnten.

Übergangsphase

Aufgrund des abrupten Zinsanstiegs ist die Übergangsphase sehr kurz. Für das Jahr 2022 wird ein durchschnittlicher Zinssatz von 2,41% berücksichtigt. Das Jahr 2023 geht mit Ø 3,26% in die Berechnung ein.

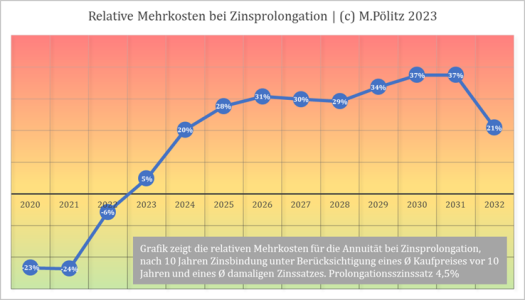

Mehrkosten zu erwarten

Etwa 50% der Immobilienmarktteilnehmer haben sich wie oben dargestellt für eine Zinsbindung von etwa 10 Jahren (oder weniger) entschieden. Unter Berücksichtigung eines mittleren zukünftigen Zinsniveaus von etwa 4,5% bei Zinsprolongation, entstehen zukünftig für die Immobilieneigentümer nicht unerhebliche Mehrbelastungen. Die Phase beginnt im Jahr 2024 und endet 2032. Der Höchststand wird 2030 erwartet.

Abb. relative Mehrbelastungen nach Ablauf der Zinsbindungsphase

Dargestellter Teilmarkt Eigenheime | Quelle eigene Berechnungen und Darstellung

Zwischen 2024 und 2032 ist durchschnittlich mit einer Mehrbelastung von 29,7% zu rechnen, wobei die Spanne der zinsbedingten Mehrbelastung zwischen 20 % und 37% liegt.

Zwischenfazit 4: Aufgrund der Tatsache, dass es sich um bereits gekaufte Immobilien zu den damaligen Preisen handelt, steckt das Risiko im nicht marktaktiven Immobilienbestand und ist aktuell nicht direkt sichtbar.

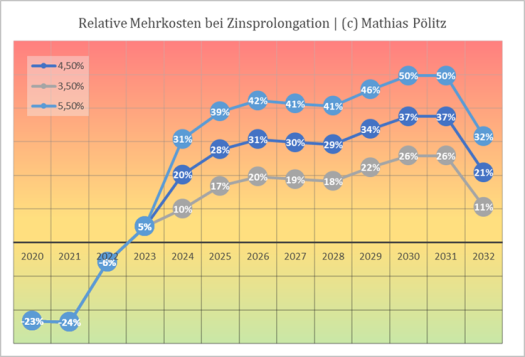

Mögliche Szenarien

Unter Berücksichtigung der Prolongationszinsspanne von 3,5% bis 5,5% ergibt sich c.p. nachstehendes Bild mit Mehrbelastungen von bis zu 50% im schlechtesten Fall. Im günstigsten Fall läge die Mehrbelastung trotzdem in einer Spanne von 10 bis 26%.

Abb. relative Mehrbelastungen nach Ablauf der Zinsbindungsphase

Dargestellter Teilmarkt Eigenheime | Quelle eigene Berechnungen und Darstellung

Gesamtfazit

Die Melange aus Immobilienhöchstpreisen aus der Niedrigzinsphase i.V.m. einem wahrscheinlich höherem Zinsniveau bergen deutliche Mehrbelastungen für Immobilieneigentümer. In Verbindung mit den ebenfalls gestiegenen Lebensunterhaltungskosten aufgrund der Inflation ist mit einer angespannten finanziellen Situation von einer Vielzahl von Eigentümerhaushalten zu rechnen.

Die Bezeichnung „Zinsfalle“ wird der Situation daher gerecht, da Immobilienbesitzer aufgrund der sich deutlich veränderten Marktstrukturen nahezu keinen Handlungsspielraum haben, um auf die neue Marktlage zu reagieren.

Betroffene Immobilieneigentümer müssen sich bei Ablauf der Zinsbindung mit kreditbedingten Mehrkosten auseinandersetzen. Ob der jeweilige Haushalt in der Lage ist Mehrbelastungen von durchschnittlich etwa einem Drittel zu tragen wäre zwingend individuell zu klären. Hierfür sollten rechtzeitig (!!) entsprechende Berater aufgesucht werden, um mögliche Strategien zu besprechen.

Leider ist es auch wahrscheinlich möglich, dass nicht alle Haushalte diesen Mehrbelastungen standhalten werden. Es ist demnach mit entsprechenden Verkäufen zu rechnen, wodurch sich das Immobilienangebot ausweiten wird. In der Kombination mit einem höheren Zinsniveau wird der Preisdruck zunehmen.

Ja, aber …

Die Mehrbelastungen werden durch ein steigendes Lohnniveau aufgrund der hohen Inflation wettgemacht. à Steigende Löhne (bspw. Tarifabschlüsse) aufgrund allgemein gestiegener Lebensunterhaltungskosten bedingt eine Lohndruckinflation, welche in Form einer Lohn-Preis-Spirale zum Ausdruck kommt. In der Folge würde das Zinsniveau aufgrund der Inflationserwartung wiederum steigen.

Ja, aber …

Die Zinsen werden wieder sinken. à Die Wahrscheinlichkeit einer „Niedrigzinsphase 2.0“ ist vor dem Hintergrund des angepassten Leitzinsniveaus und den höheren Eigenkapitalanforderungen bei den Banken selbst, welche die Kreditkosten verteuern, eher unwahrscheinlich. Beispielsweise gilt seit Februar 2023 der sektorale Systemrisikopuffer für mit Wohnimmobilien besicherte Kredite. Dieser sektorale Systemrisikopuffer ergänzt den seit Februar 2022 geltenden antizyklischen Kapitalpuffer. Beide Puffer bedeuten für Banken, dass diese einen weiteren Teil der ausgereichten Kredite durch Eigenkapital absichern müssen. Hierdurch steigen die Kreditkosten, welche an den Kunden durchgereicht werden.

Ja, aber …

Es werden jährlich 400.000 Wohnung gebraucht. Der Druck auf den Wohnimmobilienmarkt ist durch Zuwanderung hoch und stützt die Preise. à „Wohnraum“ versteht sich nicht als „freistehendes Einfamilienhaus“ oder als „exklusive Eigentumswohnung“ sondern als ein – in der breiten Masse der Bevölkerung - zu deckendes Grundbedürfnis. In der Masse der Nachfrage geht sehr wahrscheinlich kein Weg am „öffentlich gefördertem Wohnungsbau“ vorbei. Darüber hinaus muss berücksichtigt werden, dass eine elastische Nachfrage auf ein im Höchstmaß unelastisches Angebot trifft.

Ja, aber …

Die Mieten werden steigen und die Kaufpreise stützen. à Steigende Mieten/Wohnkosten gehen zum einen als ein Faktor in den Verbraucherpreisindex ein und zum anderen müssten diese von steigenden Löhnen oder Konsumverzicht kompensiert werden. Steigende Löhne bedingen eine Lohndruckinflation, welche in Form einer Lohn-Preis-Spirale zum Ausdruck kommt. Darüber hinaus sind Mieten und deren Steigerungen ein höchst politisches Thema, was in der Regelungsvielfalt der Vergangenheit zum Ausdruck kommt – genannt wären Mietrechtsänderungsgesetz (2013), Mietrechtsnovelierungsgesetz (2015), Mietrechtsanpassungsgesetz (2019), Verlängerung und Verschärfung der Mietpreisbremse (2020)

Ja, aber …

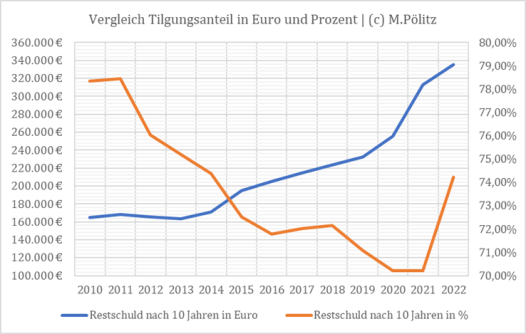

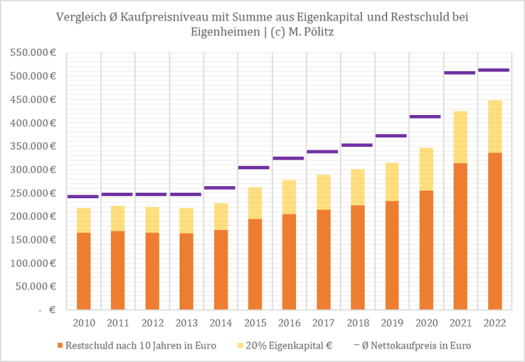

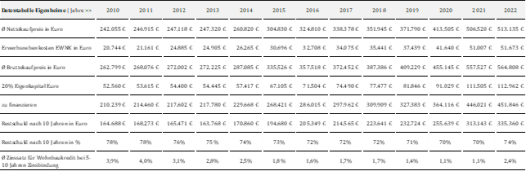

Durch den niedrigeren Zinssatz ist eine höhere Tilgung möglich. à Aufgrund der Anwendung des Annuitätenfaktors zur Berechnung der Annuität bei einer gleichbleibenden Gesamtlaufzeit bis Volltilgung in 30 Jahren wird die Annuität unter Berücksichtigung des jeweiligen jährlichen Durchschnittszinssatzes und des mittleren Kaufpreisniveaus individuell berechnet. Relativ betrachtet ist die Restschuld nach 10 Jahren von 78,3% im Jahr 2010 auf 70,2% im Jahr 2021 gefallen, was – 10,3% entspricht. Die tatsächliche Restschuld in Euro ist im gleichen Zeitraum und c.p. von 164.688 € auf 313.413 € bzw. um +90,3% gestiegen.

Kritisch betrachtet liegt die Summe aus Restschuld und Eigenkapital aus den Boomjahren 2021 und 2022 sogar etwas über dem Ø Preisniveau des Jahre 2020 und 2021.

Ja, aber …

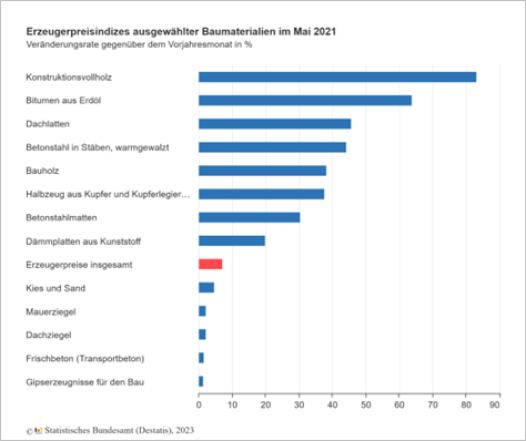

Der stockende Neubau erhöht den Nachfragedruck auf die angebotenen Bestandsimmobilien. à Die hohe Nachfrage nach Immobilien ging bis zum ersten Halbjahr 2022 Hand in Hand mit „immobilienspezifischen Idealbedingungen“, d.h. zum sehr günstigen Fremdkapital und dessen Verfügbarkeit kamen robuste wirtschaftliche Rahmenbedingungen, welchen sogar eine pandemische Lage (vorerst) nichts ausmachen konnte.

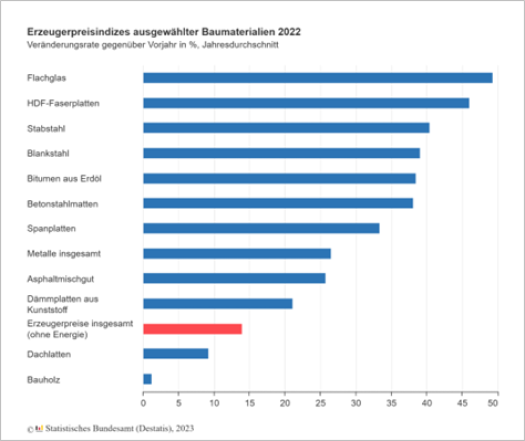

Stark steigende Baupreise i.V.m. steigendem Zinsniveau wirken sich bremsend auf die Neubautätigkeit aus.

Höhere Baukosten und insbesondere die Verfügbarkeit von Handwerkern, Material und Baukomponenten wirken sich gleichsam auf den zu sanierenden Immobilienbestand aus, sodass hier auch mit geänderten Preiserwartungen zu rechnen ist. Darüber hinaus kommen wirtschaftliche Risiken sowie Unsicherheiten aufgrund von verpflichtenden energetischen Modernisierungsmaßnahmen auf.

Zusammenstellung der Berechnungsparameter

- Zinsbasis des jeweiligen Jahres ist der Ø Zinssatz aus der Zinsstatistik der Bundesbank

- Laufzeit Annuitätendarlehen bis Volltilgung 30 Jahre, d.h. 3 Zinsphasen bei 10 Jahren ZB

- Erwerbsnebenkosten

- Immobilienmakler i.H.v. 3,0 + MwSt. 3,57%

- Grundsteuer bis 2011 i.H.v. 3,5% ab 2012 5,0%

- Notar und Grundbuchgebühren i.H.v. 1,5%

- Eigenkapitalanteil 20% vom Kaufpreis inkl. Erwerbsnebenkosten

- Annuitätenfaktor = 1/((qn-1)/qn*q-1))

- q=1+p

- p = i/100

- i = Zinssatz in Prozent

- n = Jahre | hier jeweils 30 Jahre

- Für die Jahre 2010 bis 2022 liegen insgesamt 26.761 Preise für Eigenheime und 9.779 Preise für Eigentumswohnungen zugrunde.

- c.p. = ceteris paribus à unter sonst gleichen Bedingungen bzw. alles andere gleich

Verfasser

Mathias Pölitz | MRICS

Dipl.-Wirt.-Ing. (FH) | Betriebswirt (Dipl.-VWA) | Dipl.-Sachverständiger (DIA) für die Bewertung von bebauten und unbebauten Grundstücken, Mieten und Pachten | Immobilienfachwirt

- Durch die Industrie und Handelskammer Karlsruhe öffentlich bestellter und vereidigter Sachverständiger für die Bewertung von bebauten und unbebauten Grundstücken.

- Nach DIN EN ISO IEC 17024 zertifizierter Immobiliengutachter für finanzwirtschaftliche Zwecke - CIS HypZert (F)

- Nach DIN EN ISO IEC 17024 zertifizierter Sachverständiger für Immobilienbewertung DIAZert (alle Immobilienarten LF)

- Von der Hochschule Kaiserslautern (Anstalt öffentlichen Rechts) / TAS e.V. zertifiziert als Sachverständiger für Grundstücksbewertung.

- Professional Member der Royal Institution of Chartered Surveyors

Kontakt | Rückfragen Postfach 11 11 | 76709 Kronau

www.poelitz-immoWert.de

info@poelitz-ImmoWert.de